Financement automobile pour les expatriés aux Émirats arabes unis : ce que les banques ne vous disent pas

Vous envisagez de faire une demande de prêt auto aux Émirats arabes unis ? Vous trouverez de nombreux organismes de financement automobile de premier plan . Face à cette abondance de choix, ne vous laissez pas submerger : comprenez les principes fondamentaux, souvent négligés. Ce sont les secrets que les banques ne vous révèlent pas , et ils sont absolument essentiels pour les expatriés souhaitant financer leur voiture aux Émirats arabes unis.

Ne vous laissez pas séduire par des publicités alléchantes ; renseignez-vous sur les contraintes financières, parfois subtiles, mais essentielles, ainsi que sur les politiques internes avant de soumettre votre demande. Comment faire ? C’est simple. Découvrons ensemble les six vérités cruciales que les organismes de financement automobile ne vous révèlent que si vous les demandez. Munissez-vous de toutes les informations nécessaires pour négocier de meilleures conditions. Évitez les pièges coûteux et courants, dissimulés dans les clauses en petits caractères de la banque.

Six vérités essentielles sur le financement automobile que les banques ne vous révèlent pas facilement.

Obtenir un financement automobile idéal aux Émirats arabes unis exige une connaissance approfondie du marché et la capacité d'éviter les mauvaises surprises. Cela nécessite absolument une compréhension pointue du marché des prêts automobiles aux Émirats arabes unis. Découvrez ces six vérités essentielles pour optimiser votre capacité d'emprunt et obtenir le meilleur résultat possible.

1. Le véritable coût de votre taux d'intérêt

Il est important de comprendre la confusion délibérée entre les deux types de taux d'intérêt pratiqués par les banques des Émirats arabes unis : le taux fixe et le taux dégressif . Il existe une différence considérable entre le taux affiché et le taux qui détermine le coût réel du prêt.

Ce que les banques vous disent :

Les banques des Émirats arabes unis mettent en avant les taux les plus bas possibles afin de capter votre attention. Elles utilisent souvent un taux d'intérêt fixe , présenté en pourcentage annuel, par exemple 2,5 % ou 3 % . Ces chiffres trompeurs sont d'ailleurs fréquemment mis en avant dans tous leurs documents promotionnels officiels.

Ce que les banques ne vous disent pas :

taux dégressif ou TAEG , n'est pas clairement indiqué dans la publicité principale. Or, la différence entre ces deux taux est en réalité très importante.

Quelle est la vérité, en réalité ?

En réalité, le taux fixe n'est utilisé que pour simplifier le calcul du capital initial. Le taux dégressif, qui représente le coût réel, est nettement plus élevé ( généralement de 4 % à 7 % ). Il est le double des taux affichés. Les banques utilisent ce taux pour calculer les intérêts versés chaque mois sur votre solde restant dû.

Point essentiel à retenir :

Exigez toujours de connaître le taux annuel effectif global (TAEG) avant de signer tout document. Vous saurez ainsi le montant réel des intérêts que vous paierez sur toute la durée du prêt.

Conseil de pro : Bien que le taux dégressif (RR) soit plus élevé, la méthode RR vous garantit un coût total d’intérêts inférieur à celui d’un véritable prêt à taux fixe (FR).

2. L'autorité finale : limite du ratio d'endettement (DBR).

Il s'agit d'une contrainte réglementaire fondamentale imposée par la Banque centrale des Émirats arabes unis, qui régit directement votre admissibilité à un prêt automobile neuf. Cette règle précise détermine le montant maximal d'endettement autorisé en fonction de vos revenus mensuels. C'est une mesure judicieuse pour vous protéger d'un endettement excessif.

Ce que les banques vous disent :

Les banques se basent principalement sur votre salaire minimum et la stabilité de votre emploi pour déterminer l'éligibilité à un prêt. Si vous remplissez les conditions de revenus, elles estiment que votre demande de prêt a de fortes chances d'être approuvée.

Ce que les banques ne vous disent pas :

Votre revenu mensuel n'est pas le seul critère déterminant pour l'approbation de votre demande de financement automobile. En réalité, le montant total de vos dettes en cours est l'élément le plus important. Ceci inclut le prêt automobile que vous sollicitez actuellement.

Quelle est la vérité, en réalité ?

La Banque centrale applique un plafond strict de ratio d'endettement (RE), ce qui signifie que le total de vos mensualités – y compris ce nouveau prêt automobile et toutes vos cartes de crédit – ne peut excéder 50 % de votre salaire/revenu mensuel brut. Par conséquent, si le total de vos mensualités dépasse la moitié de votre salaire, votre demande de prêt automobile sera certainement refusée.

Point essentiel à retenir :

Calculez le total de vos mensualités actuelles et assurez-vous qu'elles représentent bien moins de 50 % de vos revenus. Dans le cas contraire, inutile de faire une demande. Commencez par réduire vos mensualités, puis postulez. Cela augmentera considérablement vos chances d'obtenir un prêt auto.

3. Frais de sortie anticipée et contrats d'assurance obligatoires

Les conditions générales de la banque contiennent des clauses essentielles concernant le règlement du prêt et la couverture d'assurance tous risques obligatoire. Ces détails peuvent engendrer des frais imprévus en cas de modification de votre prêt ou de choix d'un assureur externe.

Ce que les banques vous disent :

Ils mettent en avant des plans de remboursement flexibles et insistent sur la nécessité d'une assurance complète. De nombreuses banques vous incitent fortement à souscrire à leur propre assurance Takaful ou à celle de leur partenaire assureur, dont la prime peut être légèrement supérieure au meilleur prix du marché. Elles vous assurent que les conditions du prêt sont conçues pour vous faciliter la tâche.

Ce que les banques ne vous disent pas :

Le remboursement anticipé de votre prêt automobile entraîne des frais financiers importants. De plus, ils ne vous incitent pas ouvertement à souscrire une assurance auto auprès d'assureurs externes .

Quelle est la vérité, en réalité ?

Le remboursement anticipé d'un prêt entraîne une pénalité financière, généralement plafonnée à 1 % du capital restant dû ou à des frais fixes, selon le montant le plus faible. De plus, les banques incitent souvent leurs clients à souscrire leur assurance Takaful interne, voire l'exigent, alors que cette option n'est pas toujours la plus avantageuse.

Point essentiel à retenir :

Lisez attentivement la clause de règlement anticipé pour connaître le montant exact des frais. Comparez toujours le devis d'assurance obligatoire de la banque avec au moins deux devis externes.

4. L'impact non officiel d'un chèque sans provision

Un seul faux pas financier antérieur, même entièrement résolu, peut faire grimper votre cote de risque auprès de la banque. Ce facteur peut alors être utilisé pour exiger un taux d'intérêt plus élevé sur votre financement automobile.

Ce que les banques vous disent :

Ils s'intéressent particulièrement à la stabilité de votre emploi actuel et exigent un dossier de crédit récent et sans incident. Un problème résolu ne devrait pas poser de problème.

Ce que les banques ne vous disent pas :

Leur évaluation interne des risques s'appuie sur des données historiques plus approfondies que le score de crédit actuel. Un chèque sans provision enregistré par le passé constitue un signalement permanent dans votre dossier.

Quelle est la vérité, en réalité ?

Un chèque sans provision antérieur augmente considérablement votre cote de risque interne , même après le règlement complet du litige. Ce risque accru est utilisé par la banque pour justifier soit un rejet direct, soit l'application d'un taux d'intérêt plus élevé, non préférentiel.

Point essentiel à retenir :

Attendez-vous à un examen plus approfondi si vous avez des antécédents de défaut de paiement. Préparez-vous à négocier le taux d'intérêt proposé en fonction de votre stabilité financière actuelle.

5. Le système de tarification des employeurs et son incidence sur les taux

La classification confidentielle de votre employeur par la banque est l'un des facteurs les plus importants et les plus discrets pour déterminer votre taux d'intérêt final. Il s'agit d'un facteur exclusif qui, dans de nombreux cas, prime sur votre salaire.

Ce que les banques vous disent :

Ils affirment que le taux d'intérêt est calculé en fonction de votre salaire et de votre profil de crédit personnel. Ils laissent entendre que ce taux est standardisé pour tous les clients qui remplissent les conditions minimales.

Ce que les banques ne vous disent pas :

Ils classent votre employeur selon un système interne de niveaux de risque avant même d'examiner votre formulaire de candidature. Ce niveau détermine le risque que vous encourez avant même l'évaluation de votre salaire.

Quelle est la vérité, en réalité ?

Les employés des entreprises de premier plan ( gouvernement, grandes multinationales ) sont considérés comme présentant le risque le plus faible. Ce statut privilégié leur garantit les meilleurs taux d'intérêt affichés et les délais d'approbation les plus rapides du marché.

Point essentiel à retenir :

Si vous travaillez pour une entreprise de grande renommée, utilisez cette information comme argument pour négocier un meilleur tarif. Vous avez probablement droit à leurs prix les plus avantageux.

6. Le risque de capitaux propres négatifs dû à la dépréciation

Le risque financier lié à la dépréciation rapide du véhicule par rapport à la réduction plus lente du capital restant dû de votre prêt automobile est crucial. Cela peut devenir un problème majeur dans certaines situations, comme la vente anticipée du véhicule.

Ce que les banques vous disent :

Ils vous assurent que la voiture elle-même constitue leur principale garantie pour le financement. Ils insistent sur les avantages de faibles mensualités sur une durée de remboursement de cinq ans.

Ce que les banques ne vous disent pas :

La dépréciation rapide de la valeur marchande de votre véhicule , surtout s'il est neuf, est un risque financier dont on ne vous parlera jamais. Cela crée un risque financier dont on ne vous parlera jamais.

Quelle est la vérité, en réalité ?

Durant les deux à trois premières années de votre prêt, la valeur marchande de votre voiture diminuera généralement plus vite que le capital restant dû. Vous vous retrouverez donc en situation de valeur nette négative. Dans ce cas, vous devrez rembourser à la banque plus d'argent que la valeur actuelle de votre voiture si vous essayez de la vendre maintenant.

Point essentiel à retenir :

Si vous devez vendre votre voiture avant la fin de son contrat, vous pourriez être contraint de payer la différence entre le prix de vente et le solde du prêt. Il se peut également que vous deviez rembourser le solde du prêt de votre poche, ce qui pourrait représenter plusieurs milliers de dirhams.

FAQ :

1. Qu'est-ce qu'un chèque de garantie et pourquoi la banque en exige-t-elle un pour un prêt automobile ?

Le chèque de garantie est un chèque postdaté sans date que la banque vous demande de signer pour un montant couvrant généralement entre 110 % et 120 % du montant total du prêt. Son principal objectif est de permettre à la banque de se réserver le droit d'engager une action en justice contre vous en cas de défaut de paiement. Il constitue un moyen de dissuasion efficace contre le non-paiement, offrant à la banque un mécanisme légal et sécurisé pour recouvrer ses fonds si nécessaire.

#2. Ai-je besoin d'un acompte obligatoire, et puis-je financer le prix total de la voiture ?

Oui, la Banque centrale des Émirats arabes unis impose un acompte minimum obligatoire. Pour les prêts automobiles, vous devez généralement verser au moins 20 % de la valeur du véhicule à titre d'acompte. Cela signifie que vous ne pouvez financer que 80 % maximum du prix du véhicule. Il est impossible de financer la totalité du prix d'une voiture directement par le biais d'un prêt automobile.

#3. Que devient mon prêt si je perds mon emploi ou si je change d'employeur aux Émirats arabes unis ?

Vous devez informer immédiatement votre banque de tout changement de situation professionnelle. Si vous trouvez un nouvel emploi, la banque exigera une nouvelle attestation de virement de salaire et une vérification de votre situation professionnelle. En cas de perte d'emploi, la banque pourra vous demander de fournir un garant ou de verser une indemnité forfaitaire jusqu'à ce que vous retrouviez un emploi, car l'absence de virement de salaire entraînera une procédure de recouvrement.

Réflexions finales

Désormais, obtenir un prêt automobile aux Émirats arabes unis ne sera plus une expérience complexe ni financièrement ruineuse. Votre meilleur atout lors des négociations est la connaissance, et notamment la compréhension des six vérités essentielles mentionnées ci-dessus, que les banques préfèrent dissimuler.

En comprenant parfaitement ces règles, vous inversez immédiatement le rapport de force en votre faveur . Ne signez aucun document sans avoir clarifié chaque frais et lu attentivement toutes les clauses en petits caractères.

Ces étapes vous permettront de naviguer en toute confiance dans le monde du financement automobile et de repartir avec les conditions les plus avantageuses possibles.

Écrit par: Friends Car

Publié à: mar. 30 déc. 2025 16:00

Laisser un commentaire

Votre adresse email ne sera pas publiée. les champs requis sont indiqués *

Location de voiture à Dubaï

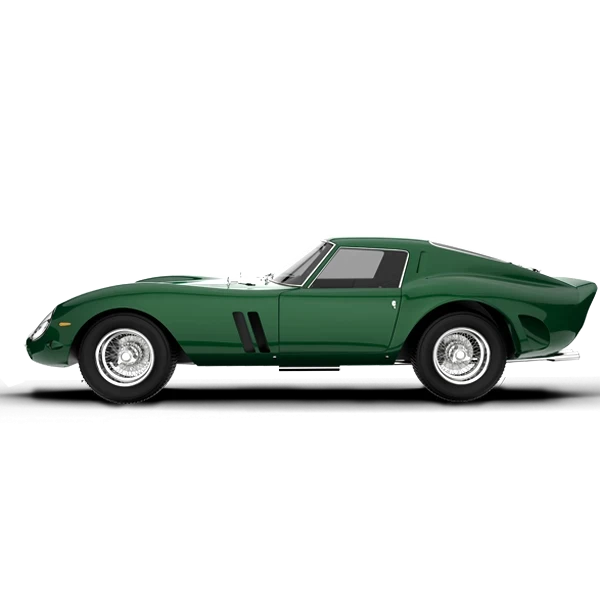

AED 2500

JOUR

AED 0

MOIS

- 1 journée de location disponible

- Dépôt : non requis

- Assurance incluse

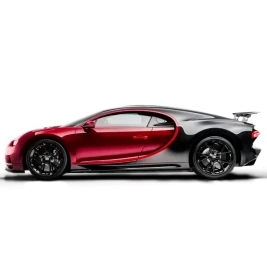

AED 5500

JOUR

AED 0

MOIS

- 1 journée de location disponible

- Dépôt : non requis

- Assurance incluse

AED 1200

JOUR

AED 0

MOIS

- 1 journée de location disponible

- Dépôt : non requis

- Assurance incluse

AED 1600

JOUR

AED 0

MOIS

-

SUV

SUV -

4 Portes

4 Portes -

5 Places

5 Places

- 1 journée de location disponible

- Dépôt : non requis

- Assurance incluse

AED 1500

JOUR

AED 28500

MOIS

-

SUV

SUV -

4 Portes

4 Portes -

5 Places

5 Places

- 1 journée de location disponible

- Dépôt : non requis

- Assurance incluse

عربي

عربي

English

English

Français

Français

Русский

Русский

中国人

中国人

Nederlands

Nederlands

Española

Española

Türkçe

Türkçe

Italiana

Italiana