Autofinanciering voor expats in de VAE – Wat banken u niet vertellen

Bent u van plan een autolening aan te vragen in de VAE? U vindt in de Emiraten een groot aantal gerenommeerde aanbieders van autofinanciering . Hoewel de keuze enorm is, moet u zich niet laten meeslepen en de essentiële basisprincipes begrijpen, die vaak over het hoofd worden gezien. Dit zijn de geheimen – die banken u niet vertellen – en die absoluut cruciaal zijn voor expats in de VAE die op zoek zijn naar een autofinanciering .

Trap niet in aantrekkelijke advertenties; ontrafel deze subtiele, maar cruciale financiële beperkingen en het interne beleid voordat u uw aanvraag indient. Hoe doet u dat? Heel eenvoudig. Laten we de zes cruciale waarheden bekijken die autofinanciers u alleen vertellen als u ernaar vraagt. Zorg dat u over alle benodigde informatie beschikt om betere voorwaarden te onderhandelen. Vermijd dure, veelvoorkomende valkuilen diep verborgen in de kleine lettertjes van de bank.

Zes cruciale feiten over autofinanciering die banken je niet zomaar vertellen.

Het verkrijgen van de ideale autofinanciering in de VAE vereist kennis van de nuances van de markt en het vermijden van onaangename verrassingen. Het vereist absoluut een grondige kennis van de autoleningenmarkt in de VAE. Begrijp deze zes verborgen waarheden om uw leencapaciteit te bepalen en het best mogelijke resultaat te garanderen.

#1. De werkelijke kosten van uw rentepercentage

Wees je bewust van de opzettelijke verwarring tussen twee soorten rentetarieven : de vaste rente en de variabele rente, die door banken in de VAE worden gebruikt. Er is een enorm verschil tussen een geadverteerde rente en de rente die de werkelijke kosten van de lening bepaalt.

Wat banken je vertellen:

Banken in de VAE adverteren nadrukkelijk met de laagst mogelijke rentepercentages om uw aandacht te trekken. Ze gebruiken vaak een vast rentepercentage , weergegeven als een percentage per jaar, zoals 2,5% of 3,0% . Deze misleidende cijfers worden zelfs vaak benadrukt in al hun officiële promotiemateriaal.

Wat banken je niet vertellen:

In de hoofdadvertentie wordt het werkelijke effectieve rentepercentage, ook wel het dalende rentepercentage of jaarlijks percentage (APR) genoemd, niet duidelijk vermeld . Het verschil tussen deze twee rentepercentages is echter aanzienlijk.

Wat is de werkelijke waarheid?

In werkelijkheid wordt een vast rentepercentage alleen gebruikt voor vereenvoudigde berekeningen van het oorspronkelijke hoofdbedrag. Het dalende rentepercentage is de werkelijke effectieve kosten en ligt aanzienlijk hoger ( doorgaans 4% tot 7% ). Dit is het dubbele van de geadverteerde rente. Banken gebruiken dit percentage om de rente te berekenen die maandelijks over uw openstaande saldo wordt betaald.

Belangrijkste punt om te onthouden:

Vraag altijd om het jaarlijkse percentage (APR) te zien voordat u documenten ondertekent. Zo krijgt u inzicht in de werkelijke rente die u gedurende de gehele looptijd van de lening betaalt.

Pro-tip: Hoewel het percentage van de aflopende rente (RR) hoger ligt, zorgt de RR-methode ervoor dat u over het algemeen lagere rentekosten betaalt dan bij een lening met een vaste rente (FR).

2. De uiteindelijke autoriteit: Limiet voor de schuldenlastratio (DBR)

Dit is een belangrijke wettelijke beperking die is opgelegd door de Centrale Bank van de VAE en die direct bepaalt of u in aanmerking komt voor een autolening. Deze specifieke regel bepaalt het maximale bedrag aan toegestane schuld in verhouding tot uw maandelijks inkomen. Het is een verstandige maatregel om u te beschermen tegen een zware financiële last.

Wat banken je vertellen:

Banken kijken bij de toekenning van een lening voornamelijk naar uw minimumsalaris en baanstabiliteit . Als u aan de inkomenseis voldoet, gaan ze ervan uit dat uw leningaanvraag een grote kans van slagen heeft.

Wat banken je niet vertellen:

Uw maandelijks inkomen/salaris is niet de enige bepalende factor voor de goedkeuring van uw autofinancieringsaanvraag. Sterker nog, uw totale openstaande schuld is de meest cruciale factor die de goedkeuring bepaalt. Dit omvat ook de autolening waar u momenteel een aanvraag voor indient.

Wat is de werkelijke waarheid?

De Centrale Bank hanteert een strikte limiet voor de schuldenlastratio (Debt Burden Ratio, DBR). Dit betekent dat uw totale maandelijkse schuldenlast – inclusief deze nieuwe autolening en alle creditcards – niet meer dan 50% van uw bruto maandsalaris/inkomen mag bedragen. Als uw totale maandelijkse schuldenlast dus meer dan de helft van uw salaris bedraagt, wordt uw aanvraag voor een autolening gegarandeerd afgewezen .

Belangrijkste punt om te onthouden:

Bereken uw totale huidige schuldenlast en zorg ervoor dat deze ruim onder de 50% van uw inkomen ligt. Is dit niet het geval, dan heeft het geen zin om een aanvraag in te dienen. Verlaag eerst uw maandelijkse betalingen en dien dan pas een aanvraag in. Dit verhoogt uw kans op goedkeuring van een autolening aanzienlijk.

3. Kosten voor vroegtijdige beëindiging en verplichte verzekeringsafspraken

De kleine lettertjes van de bank bevatten cruciale bepalingen met betrekking tot de afwikkeling van de lening en de verplichte uitgebreide verzekering. Deze details bepalen onverwachte kosten als u uw lening aanpast of een externe verzekeraar kiest.

Wat banken je vertellen:

Ze adverteren met flexibele terugbetalingsplannen en benadrukken de noodzaak van een uitgebreide verzekering. Veel banken sturen je sterk door naar hun eigen Takaful- of verzekeringspartner, waarvan de premie mogelijk iets hoger ligt dan de beste prijs op de markt. Ze verzekeren je dat de leningsvoorwaarden zo zijn opgesteld dat ze voor jou gunstig zijn.

Wat banken je niet vertellen:

Er staan hoge financiële kosten op als je besluit je autolening vroegtijdig volledig af te lossen. Ze moedigen je ook niet openlijk aan om je autoverzekering bij een externe aanbieder af te sluiten .

Wat is de werkelijke waarheid?

Bij vervroegde aflossing van een lening wordt een financiële boete in rekening gebracht, die doorgaans is gemaximeerd op 1% van het resterende hoofdsaldo of een vast bedrag, afhankelijk van welk bedrag lager is. Bovendien oefenen banken vaak druk op u uit of verplichten ze u om hun eigen Takaful/verzekering af te sluiten, wat mogelijk niet de meest kosteneffectieve optie op de markt is.

Belangrijkste punt om te onthouden:

Lees de clausule over vervroegde aflossing zorgvuldig door om de exacte kosten te begrijpen. Vergelijk de verplichte verzekeringsofferte van de bank altijd met minstens twee externe offertes.

4. De onofficiële gevolgen van een ongedekte cheque

Een enkele financiële misstap uit het verleden, zelfs als deze volledig is rechtgezet, kan uw interne risicoclassificatie bij de bank verhogen. Deze factor kan vervolgens worden gebruikt om een hogere rente te eisen voor de autofinanciering.

Wat banken je vertellen:

Ze richten zich op uw huidige werkzekerheid en de vereiste van een recent, onberispelijk kredietrapport. Een opgelost probleem zou geen probleem moeten zijn.

Wat banken je niet vertellen:

Hun interne risicobeoordeling maakt gebruik van historische gegevens die verder gaan dan de huidige kredietscore. Een eerdere ongedekte cheque vormt een blijvende rode vlag in uw dossier.

Wat is de werkelijke waarheid?

Een eerder geweigerde cheque verhoogt uw interne risicobeoordeling aanzienlijk, zelfs nadat de kwestie volledig is afgehandeld. Dit verhoogde risico wordt door de bank gebruikt om een directe afwijzing te rechtvaardigen of om een hogere, niet-preferentiële rente aan te bieden.

Belangrijkste punt om te onthouden:

Wees voorbereid op een strengere controle als u in het verleden financiële wanbetalingen hebt gepleegd. Zorg dat u bereid bent te onderhandelen over de aangeboden rente, gebaseerd op uw huidige financiële stabiliteit.

5. Het werkgeverscategorieënstelsel en de gevolgen daarvan voor de tarieven

De vertrouwelijke classificatie van uw werkgever door de bank is een van de meest bepalende en geheime factoren bij het vaststellen van uw uiteindelijke rentetarief. Dit is een exclusieve factor die in veel gevallen zwaarder weegt dan uw persoonlijke salaris.

Wat banken je vertellen:

Ze stellen dat de rente is gebaseerd op je salaris en individuele kredietprofiel. Ze wekken de indruk dat de rente gestandaardiseerd is voor alle klanten die aan de minimale criteria voldoen.

Wat banken je niet vertellen:

Ze delen je werkgever in volgens een intern risicosysteem, nog voordat ze je sollicitatieformulier bekijken. De categorie bepaalt je risico, nog voordat je salaris wordt vastgesteld.

Wat is de werkelijke waarheid?

Werknemers van bedrijven in de hoogste categorie ( overheid, grote multinationale ondernemingen ) worden beschouwd als het laagste risico. Deze status garandeert hen de allerbeste, laagste geadverteerde rentetarieven en de snelste goedkeuringstijden die op de hele markt beschikbaar zijn.

Belangrijkste punt om te onthouden:

Als je voor een zeer gerenommeerd bedrijf werkt, gebruik die informatie dan als onderhandelingsmiddel om een beter tarief te bedingen. Je komt waarschijnlijk in aanmerking voor hun meest gunstige tarieven.

6. Het risico van negatief eigen vermogen als gevolg van afschrijvingen

Het financiële risico van een snel waardeverlies van de auto in vergelijking met de langzamere aflossing van uw openstaande autolening is cruciaal. Dit kan in bepaalde situaties een groot probleem worden, bijvoorbeeld wanneer u de auto voortijdig verkoopt.

Wat banken je vertellen:

Ze verzekeren je dat de auto zelf als hun voornaamste onderpand voor de financiering dient. Ze benadrukken de voordelen van lage maandelijkse termijnen gedurende een looptijd van vijf jaar.

Wat banken je niet vertellen:

De snelle waardevermindering van uw auto , vooral een nieuwe, is iets waar u nooit voor gewaarschuwd zult worden. Dit brengt een financieel risico met zich mee, waarover nooit gesproken zal worden.

Wat is de werkelijke waarheid?

Gedurende de eerste twee tot drie jaar van uw lening daalt de marktwaarde van uw auto doorgaans sneller dan uw openstaande leningbedrag. Dit betekent dat u zich in een situatie van negatieve eigenwaarde bevindt. In deze fase bent u de bank meer geld verschuldigd dan de auto op dit moment waard is als u deze probeert te verkopen.

Belangrijkste punt om te onthouden:

Als u de auto eerder moet verkopen, kan het zijn dat u het verschil tussen de verkoopprijs en de lening zelf moet bijbetalen. Mogelijk moet u het resterende leenbedrag uit eigen zak voldoen. Dit kan oplopen tot duizenden dirhams.

Veelgestelde vragen:

#1. Wat is een zekerheidscheque en waarom vereist de bank er een voor een autolening?

De zekerheidscheque is een cheque zonder datum, met een latere datum, die de bank van u eist te ondertekenen voor een bedrag dat doorgaans 110% tot 120% van het totale leenbedrag dekt. Het voornaamste doel ervan is dat de bank een wettelijk recht behoudt om een vordering op u in te stellen in geval van wanbetaling. Het dient als een krachtig afschrikmiddel tegen wanbetaling en biedt de bank een juridisch gewaarborgd mechanisme om haar geld terug te vorderen indien nodig.

#2. Is een aanbetaling verplicht en kan ik de volledige autoprijs financieren?

Ja, de Centrale Bank van de VAE hanteert een verplichte minimale aanbetaling. Voor autoleningen moet u doorgaans minimaal 20% van de waarde van de auto als aanbetaling betalen. Dit betekent dat u maximaal 80% van de prijs van de auto kunt financieren. U kunt niet de volledige 100% van de autoprijs rechtstreeks via een autolening financieren.

#3. Wat gebeurt er met mijn lening als ik mijn baan verlies of van werkgever verander in de VAE?

U dient uw bank onmiddellijk op de hoogte te stellen van elke wijziging in uw arbeidsstatus. Als u een nieuwe baan vindt, zal de bank een nieuwe salarisoverdrachtsverklaring en een controle op de continuïteit van uw dienstverband vereisen. Als u werkloos wordt, kan de bank u vragen een borgsteller te zoeken of een eenmalige betaling te doen totdat u een nieuwe baan heeft gevonden, aangezien het ontbreken van een salarisoverdracht een controle op wanbetaling tot gevolg zal hebben.

Slotgedachten

Een autolening afsluiten in de VAE hoeft nu geen verwarrende of financieel nadelige ervaring meer te zijn. Uw krachtigste wapen in het hele onderhandelingsproces is kennis, met name inzicht in de zes cruciale waarheden die banken liever verborgen houden.

Door deze regels goed te begrijpen, verschuift u de machtsverhoudingen direct in uw voordeel . Onderteken geen enkel document voordat u alle kosten duidelijk hebt begrepen en alle kleine lettertjes zeer zorgvuldig hebt gelezen.

Deze stappen zorgen ervoor dat u vol vertrouwen de wereld van autofinanciering kunt verkennen en met de meest gunstige voorwaarden de weg op kunt.

Geschreven door: Friends Car

Gepubliceerd op: di. 30 dec. 2025 16:00

Leave a Reply

Your email address will not be published. Required fields are marked *

Autoverhuur in Dubai

AED 2500

DAG

AED 0

MAAND

-

SUV

SUV -

4 Deuren

4 Deuren -

5 Zitplaatsen

5 Zitplaatsen

- 1 Dag Verhuur Beschikbaar

- Borg: Niet vereist

- Verzekering inbegrepen

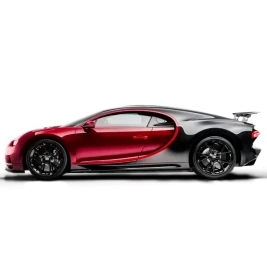

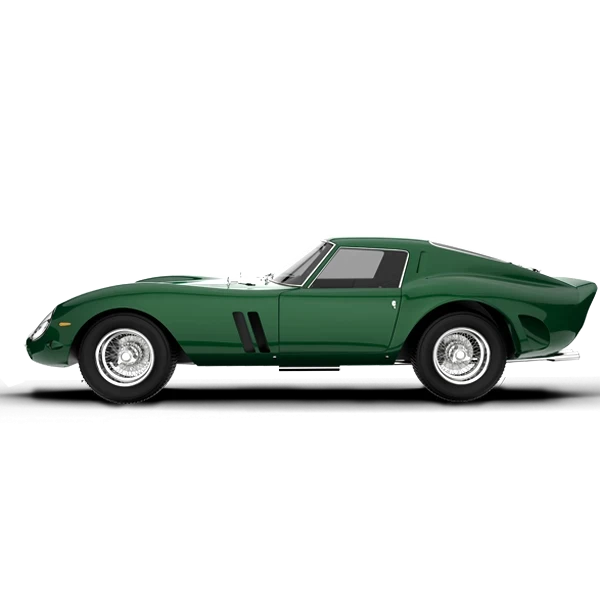

AED 5500

DAG

AED 0

MAAND

-

Sport

Sport -

2 Deuren

2 Deuren -

2 Zitplaatsen

2 Zitplaatsen

- 1 Dag Verhuur Beschikbaar

- Borg: Niet vereist

- Verzekering inbegrepen

AED 1200

DAG

AED 0

MAAND

-

SUV

SUV -

4 Deuren

4 Deuren -

5 Zitplaatsen

5 Zitplaatsen

- 1 Dag Verhuur Beschikbaar

- Borg: Niet vereist

- Verzekering inbegrepen

AED 1600

DAG

AED 0

MAAND

-

SUV

SUV -

4 Deuren

4 Deuren -

5 Zitplaatsen

5 Zitplaatsen

- 1 Dag Verhuur Beschikbaar

- Borg: Niet vereist

- Verzekering inbegrepen

AED 1500

DAG

AED 28500

MAAND

-

SUV

SUV -

4 Deuren

4 Deuren -

5 Zitplaatsen

5 Zitplaatsen

- 1 Dag Verhuur Beschikbaar

- Borg: Niet vereist

- Verzekering inbegrepen

عربي

عربي

English

English

Français

Français

Русский

Русский

中国人

中国人

Nederlands

Nederlands

Española

Española

Türkçe

Türkçe

Italiana

Italiana