Autofinanzierung für Expats in den VAE – Was Banken Ihnen verschweigen

Planen Sie, in den VAE einen Autokredit zu beantragen? In den Emiraten finden Sie zahlreiche erstklassige Autofinanzierungsanbieter . Die Auswahl ist groß, aber lassen Sie sich nicht von der Vielzahl an Angeboten überwältigen. Verstehen Sie die wichtigsten, oft übersehenen Grundlagen. Dies sind die Geheimnisse – was Banken Ihnen verschweigen – und die für Expats, die in den VAE eine Autofinanzierung suchen, absolut entscheidend sind.

Lassen Sie sich nicht von verlockenden Werbeversprechen blenden; durchschauen Sie die subtilen, aber entscheidenden finanziellen Rahmenbedingungen und internen Richtlinien, bevor Sie Ihren Antrag einreichen. Wie das geht? Ganz einfach. Wir zeigen Ihnen die sechs wichtigsten Wahrheiten, die Autofinanzierer Ihnen nur auf Nachfrage verraten. Verschaffen Sie sich alle notwendigen Informationen, um bessere Konditionen auszuhandeln. Vermeiden Sie teure, häufige Fallstricke im Kleingedruckten der Bank.

Sechs entscheidende Wahrheiten zur Autofinanzierung, die Banken Ihnen nicht so leicht verraten

Um die optimale Autofinanzierung in den VAE zu sichern, ist es wichtig, die Feinheiten des Marktes zu kennen und versteckte Kosten zu vermeiden. Fundierte Kenntnisse des Autokreditmarktes in den VAE sind unerlässlich. Verstehen Sie diese sechs wichtigen Punkte, um Ihre Kreditwürdigkeit zu optimieren und das bestmögliche Ergebnis zu erzielen.

#1. Die wahren Kosten Ihres Zinssatzes

Machen Sie sich mit der bewussten Verwirrung zwischen zwei Zinsarten vertraut : dem Festzins und dem progressiven Zinssatz, die von Banken in den VAE verwendet werden. Es besteht ein erheblicher Unterschied zwischen dem beworbenen Zinssatz und dem Zinssatz, der die tatsächlichen Kosten des Kredits bestimmt.

Was Ihnen die Banken sagen:

Banken in den VAE werben mit möglichst niedrigen Zinssätzen, um Ihre Aufmerksamkeit zu erregen. Oftmals verwenden sie einen Festzinssatz , der als Prozentsatz pro Jahr angegeben wird, beispielsweise 2,5 % oder 3,0 % . Diese irreführenden Zahlen werden in ihren offiziellen Werbematerialien häufig hervorgehoben.

Was Banken Ihnen verschweigen:

sogenannte Jahreszins (APR) , nicht deutlich hervorgehoben . Der Unterschied zwischen diesen beiden Zinssätzen ist jedoch erheblich.

Was ist die tatsächliche Wahrheit?

Tatsächlich wird der Festzins nur zur vereinfachten Berechnung des ursprünglichen Kapitalbetrags verwendet. Der effektive Jahreszins entspricht den tatsächlichen Kosten und ist deutlich höher ( typischerweise 4 % bis 7 % ). Er ist doppelt so hoch wie der beworbene Zinssatz. Banken verwenden diesen Zinssatz, um die monatlichen Zinsen auf Ihren ausstehenden Saldo zu berechnen.

Wichtigste Erkenntnis:

Verlangen Sie immer den effektiven Jahreszins (APR), bevor Sie Dokumente unterschreiben. So erfahren Sie, welche Zinsen Sie über die gesamte Laufzeit des Kredits tatsächlich zahlen werden.

Profi-Tipp: Obwohl der Wert des reduzierten Zinssatzes (RR) höher ist, sorgt die RR-Methode dafür, dass Sie insgesamt niedrigere Zinskosten zahlen als bei einem echten Festzinsdarlehen (FR).

2. Die endgültige Regelung: Schuldenlastquote (DBR)

Dies ist eine zentrale regulatorische Vorgabe der Zentralbank der VAE, die Ihre Berechtigung für einen neuen Autokredit direkt regelt. Diese Regelung legt die maximal zulässige Kredithöhe im Verhältnis zu Ihrem monatlichen Einkommen fest. Sie ist eine sinnvolle Maßnahme, um Sie vor einer zu hohen finanziellen Belastung zu schützen.

Was Ihnen die Banken sagen:

Banken konzentrieren sich bei der Kreditvergabe hauptsächlich auf Ihr Mindestgehalt und Ihre Arbeitsplatzsicherheit . Erfüllen Sie die Einkommensvoraussetzungen, wird Ihrem Kreditantrag mit hoher Wahrscheinlichkeit stattgegeben.

Was Banken Ihnen verschweigen:

Ihr monatliches Einkommen/Gehalt ist nicht der einzige Faktor für die Genehmigung Ihres Autofinanzierungsantrags. Tatsächlich ist Ihre gesamte bestehende Verschuldung der entscheidende Faktor. Dies schließt den Autokredit, den Sie aktuell beantragen, mit ein.

Was ist die tatsächliche Wahrheit?

Die Zentralbank setzt eine strenge Schuldenobergrenze durch. Das bedeutet, dass Ihre monatlichen Gesamtschulden – einschließlich des neuen Autokredits und aller Kreditkarten – 50 % Ihres monatlichen Bruttogehalts/Einkommens nicht übersteigen dürfen. Übersteigen Ihre monatlichen Gesamtschulden also die Hälfte Ihres Gehalts, wird Ihr Autokreditantrag mit Sicherheit abgelehnt.

Wichtigste Erkenntnis:

Berechnen Sie Ihre gesamten aktuellen Schuldenzahlungen und stellen Sie sicher, dass diese deutlich unter 50 % Ihres Einkommens liegen. Ist dies nicht der Fall, sollten Sie keinen Antrag stellen. Reduzieren Sie zunächst Ihre monatlichen Raten und stellen Sie dann den Antrag. Dadurch erhöhen sich Ihre Chancen auf einen Autokredit deutlich.

3. Gebühren für vorzeitigen Ausstieg und obligatorische Versicherungsverträge

Das Kleingedruckte der Bank enthält wichtige Klauseln zur Kreditabwicklung und zum erforderlichen umfassenden Versicherungsschutz. Diese Details bestimmen unerwartete Kosten, wenn Sie Ihren Kredit ändern oder einen externen Versicherer wählen.

Was Ihnen die Banken sagen:

Sie werben mit flexiblen Rückzahlungsplänen und betonen die Notwendigkeit eines umfassenden Versicherungsschutzes. Viele Banken lenken ihre Kunden gezielt zu ihrem hauseigenen Takaful- oder Versicherungspartner, dessen Prämie etwas höher sein kann als der günstigste marktübliche Preis. Sie versichern Ihnen, dass die Kreditbedingungen besonders vorteilhaft gestaltet sind.

Was Banken Ihnen verschweigen:

Bei vorzeitiger Rückzahlung des gesamten Autokredits fallen hohe finanzielle Gebühren an. Außerdem wird nicht ausdrücklich dazu ermutigt, die Kfz-Versicherung von externen Anbietern abzuschließen .

Was ist die tatsächliche Wahrheit?

Eine vorzeitige Kreditrückzahlung zieht eine finanzielle Strafe nach sich, die in der Regel auf 1 % des verbleibenden Kapitalbetrags oder eine feste Gebühr begrenzt ist, je nachdem, welcher Betrag niedriger ist. Darüber hinaus üben Banken häufig Druck aus oder verpflichten ihre Kunden zum Abschluss ihrer hauseigenen Takaful-Versicherung, die möglicherweise nicht die kostengünstigste Option auf dem Markt darstellt.

Wichtigste Erkenntnis:

Lesen Sie die Klausel zur vorzeitigen Rückzahlung sorgfältig durch, um die genaue Gebühr zu verstehen. Vergleichen Sie das obligatorische Versicherungsangebot der Bank immer mit mindestens zwei externen Angeboten.

4. Die inoffiziellen Folgen eines geplatzten Schecks

Ein einziger finanzieller Fehltritt in der Vergangenheit, selbst wenn er vollständig behoben wurde, kann Ihre interne Risikoeinstufung bei der Bank erhöhen. Dieser Faktor kann dann genutzt werden, um einen höheren Zinssatz für die Autofinanzierung zu fordern.

Was Ihnen die Banken sagen:

Sie legen Wert auf Ihre aktuelle Beschäftigungsstabilität und einen einwandfreien aktuellen Schufa-Auszug. Ein bereits geklärtes Problem sollte kein Hindernis darstellen.

Was Banken Ihnen verschweigen:

Ihre interne Risikobewertung nutzt historische Daten, die über den aktuellen Kreditscore hinausgehen. Ein in der Vergangenheit geplatzter Scheck hinterlässt einen dauerhaften negativen Eintrag in Ihrer Akte.

Was ist die tatsächliche Wahrheit?

Ein zuvor geplatzter Scheck erhöht Ihr internes Risikorating erheblich, selbst nachdem der Sachverhalt vollständig geklärt ist. Dieses erhöhte Risiko dient der Bank als Begründung für eine direkte Ablehnung oder das Angebot eines höheren, nicht bevorzugten Zinssatzes.

Wichtigste Erkenntnis:

Seien Sie auf eine strengere Prüfung vorbereitet, wenn Sie in der Vergangenheit Zahlungsausfälle hatten. Verhandeln Sie den angebotenen Zinssatz entsprechend Ihrer aktuellen finanziellen Situation.

5. Das Arbeitgeber-Stufensystem und seine Auswirkungen auf die Tarife

Einstufung Ihres Arbeitgebers durch die Bank ist einer der wichtigsten und geheimsten Faktoren bei der Bestimmung Ihres endgültigen Zinssatzes. Dieser exklusive Faktor hat in vielen Fällen Vorrang vor Ihrem persönlichen Gehalt.

Was Ihnen die Banken sagen:

Sie geben an, dass der Zinssatz von Ihrem Gehalt und Ihrer individuellen Bonität abhängt. Sie erwecken den Eindruck, als sei der Zinssatz für alle Kunden, die die Mindestkriterien erfüllen, einheitlich.

Was Banken Ihnen verschweigen:

Noch bevor Ihre Bewerbung geprüft wird, stuft das Unternehmen Ihren Arbeitgeber in ein internes, risikobasiertes Stufensystem ein. Die Stufe bestimmt Ihr Risiko, noch bevor Ihr Gehalt festgelegt wird.

Was ist die tatsächliche Wahrheit?

Mitarbeiter von Unternehmen der ersten Kategorie ( Regierungsbehörde, große multinationale Konzerne ) gelten als die mit dem geringsten Risiko. Dieser Status gewährt ihnen die absolut besten, niedrigsten beworbenen Zinssätze und die schnellsten Genehmigungszeiten am gesamten Markt.

Wichtigste Erkenntnis:

Wenn Sie für ein renommiertes Unternehmen arbeiten, nutzen Sie diese Information, um einen besseren Tarif auszuhandeln. Sie haben wahrscheinlich Anspruch auf deren günstigste Konditionen.

6. Das Risiko eines negativen Eigenkapitals aufgrund von Abschreibungen

Das finanzielle Risiko eines raschen Wertverlusts des Fahrzeugs im Vergleich zur langsameren Tilgung des ausstehenden Autokredits ist entscheidend. Dies kann in bestimmten Situationen, beispielsweise beim vorzeitigen Verkauf des Fahrzeugs, zu einem gravierenden Problem werden.

Was Ihnen die Banken sagen:

Sie versichern Ihnen, dass das Auto selbst als primäre Sicherheit für die Finanzierung dient. Sie heben die Vorteile niedriger monatlicher Raten über eine Laufzeit von fünf Jahren hervor.

Was Banken Ihnen verschweigen:

Der rasante Wertverlust Ihres Fahrzeugs , insbesondere eines Neuwagens, wird Ihnen nie aufgezeigt. Dadurch entsteht ein finanzielles Risiko, das Ihnen verschwiegen wird.

Was ist die tatsächliche Wahrheit?

In den ersten zwei bis drei Jahren nach Abschluss Ihres Kredits sinkt der Marktwert Ihres Autos in der Regel schneller als Ihre ausstehende Kreditsumme. Das bedeutet, dass Sie sich in einer Situation der negativen Eigenkapitalquote befinden. In diesem Stadium schulden Sie der Bank mehr Geld, als das Auto aktuell wert ist, wenn Sie es jetzt verkaufen würden.

Wichtigste Erkenntnis:

Wenn Sie das Auto vorzeitig verkaufen müssen, sind Sie möglicherweise gezwungen, die Differenz zwischen dem Verkaufspreis und dem Restbetrag des Darlehens aus eigener Tasche zu zahlen. Dies kann Tausende von Dirham betragen.

Häufig gestellte Fragen:

#1. Was ist ein Sicherheitsscheck und warum verlangt die Bank einen solchen für einen Autokredit?

Der Sicherheitsscheck ist ein undatierter, vordatierter Scheck, den Sie auf Verlangen der Bank unterschreiben müssen. Der Betrag deckt in der Regel 110 % bis 120 % des gesamten Darlehensbetrags ab. Hauptzweck ist es, der Bank ein rechtliches Recht zu sichern, im Falle eines Zahlungsausfalls Ansprüche gegen Sie geltend zu machen. Er dient als wirksames Mittel zur Verhinderung von Zahlungsausfällen und bietet der Bank einen gesicherten Rechtsmechanismus, um gegebenenfalls ihre Gelder zurückzuerhalten.

#2. Ist eine Anzahlung erforderlich und kann ich den vollen Kaufpreis des Autos finanzieren?

Ja, die Zentralbank der VAE schreibt eine Mindestanzahlung vor. Bei Autokrediten müssen Sie in der Regel mindestens 20 % des Fahrzeugwerts als Anzahlung leisten. Das bedeutet, dass Sie maximal 80 % des Fahrzeugpreises finanzieren können. Eine vollständige Finanzierung über einen Autokredit ist nicht möglich.

#3. Was passiert mit meinem Kredit, wenn ich meinen Job verliere oder den Arbeitgeber in den VAE wechsle?

Sie müssen Ihre Bank unverzüglich über jede Änderung Ihres Beschäftigungsstatus informieren. Wenn Sie eine neue Stelle antreten, benötigt die Bank eine neue Gehaltsüberweisung und eine Bestätigung Ihrer Beschäftigungskontinuität. Sollten Sie arbeitslos werden, kann die Bank Sie auffordern, einen Bürgen zu stellen oder eine Einmalzahlung zu leisten, bis Sie eine neue Stelle gefunden haben, da ein fehlender Gehaltsnachweis eine Bonitätsprüfung nach sich zieht.

Schlussbetrachtung

Die Aufnahme eines Autokredits in den VAE ist nun weder kompliziert noch finanziell nachteilig. Ihr wichtigstes Instrument im gesamten Verhandlungsprozess ist Wissen, insbesondere das Verständnis der oben genannten sechs entscheidenden Fakten, die Banken gerne verschweigen.

Indem Sie sich mit diesen Regeln vertraut machen, verschieben Sie das Machtverhältnis sofort zu Ihren Gunsten . Unterschreiben Sie kein Dokument, bevor Sie nicht jede einzelne Gebühr geklärt und das Kleingedruckte sorgfältig gelesen haben.

Diese Schritte gewährleisten, dass Sie sich im Bereich der Autofinanzierung souverän bewegen und mit den günstigsten verfügbaren Konditionen vom Hof fahren.

Geschrieben von: Friends Car

Veröffentlicht unter: Di., 30. Dez 2025 16:00

Leave a Reply

Your email address will not be published. Required fields are marked *

Autovermietung in Dubai

AED 2500

TAG

AED 0

MONAT

-

SUV

SUV -

4 Türen

4 Türen -

5 Sitze

5 Sitze

- 1-Tages-Miete Verfügbar

- Kaution: Nicht Erforderlich

- Versicherung Inklusive

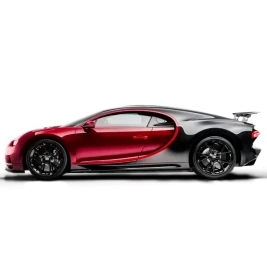

AED 5500

TAG

AED 0

MONAT

-

Sport

Sport -

2 Türen

2 Türen -

2 Sitze

2 Sitze

- 1-Tages-Miete Verfügbar

- Kaution: Nicht Erforderlich

- Versicherung Inklusive

AED 1200

TAG

AED 0

MONAT

-

SUV

SUV -

4 Türen

4 Türen -

5 Sitze

5 Sitze

- 1-Tages-Miete Verfügbar

- Kaution: Nicht Erforderlich

- Versicherung Inklusive

AED 1600

TAG

AED 0

MONAT

-

SUV

SUV -

4 Türen

4 Türen -

5 Sitze

5 Sitze

- 1-Tages-Miete Verfügbar

- Kaution: Nicht Erforderlich

- Versicherung Inklusive

AED 1500

TAG

AED 28500

MONAT

-

SUV

SUV -

4 Türen

4 Türen -

5 Sitze

5 Sitze

- 1-Tages-Miete Verfügbar

- Kaution: Nicht Erforderlich

- Versicherung Inklusive

عربي

عربي

English

English

Français

Français

Русский

Русский

中国人

中国人

Nederlands

Nederlands

Española

Española

Türkçe

Türkçe

Italiana

Italiana